トピックスTOPICS

2023年度(令和5年度)税制改正大綱発表 超・速報要約版

2023.02.09

昨年12月に発表された税制改正大綱は、岸田政権の基本政策である「成長と分配の好循環の実現」のほか、「経済社会の構造変化も踏まえた公平で中立的な税制への見直し」、「円滑・適正な納税のための環境整備」などを具体的に目指した内容となりました。

(本資料の内容につきましては2022年12月16日に公表された与党税制改正大綱に基づくものであり、今後国会に提出される法案については本資料と異なる内容になる可能性もあります。)

<主な改正項目>

1.NISAの抜本的拡充と恒久化

2.極めて高い水準の所得に対する負担の適正化

3.資産移転の時期の選択により中立的な税制の構築

4.教育資金、結婚・子育て資金の一括贈与に係る贈与税の非課税措置

5.株式交付制度に係る譲渡所得の計算措置の見直し

6.デジタルトランスフォーメーション投資促進税制の見直し

7.中小企業者等に対する軽減税率の延長

8.特定資産の買換え特例の見直し・期限延長

9.インボイス制度に係る経過措置

10.防衛力強化に係る財源確保のための税制措置

<今後の主な検討項目>

1.マンションの相続税評価

2.外形標準課税のあり方

主な改正項目の具体的内容

1.NISAの抜本的拡充と恒久化

「資産所得倍増プラン」の実現に向け、「貯蓄から投資へ」の流れを加速し、中間層を中心とする層が幅広く資本市場に参加することを通じて成長の果実を享受できる環境を整備するため、NISA制度の抜本的拡充・恒久化を行い、新NISAを創設します。

新NISAは、現行の一般NISA及び積立NISAを一つにまとめ生涯非課税限度額を1800万円に拡充します。また積立投資枠(年間投資上限額120万円)と成長投資枠(年間投資限度額240万円)の2本立てとし、併用を可能にします 。

なお、2023年末までの現行NISAにおいて投資した商品は、新NISAにおける生涯非課税限度額に含まれず現行制度の取扱いが適用されます。

| 積立投資枠 | 成長投資枠 | |

| 年間投資上限額 | 120万円 | 240万円 |

| 非課税保有期間 | 無期限化 | 同左 |

| 生涯非課税限度額(総枠) | 1800万円(内成長投資枠1200万円) | |

| 口座開設期間 | 恒久化 | 同左 |

| 投資対象商品 | 積立・分散投資に適した 一定の投資信託 |

上場株式・投資信託等 |

※積立投資枠と成長投資枠は併用可

対象年齢:18歳以上

適用時期:2024年1月から適用

2.極めて高い水準の所得に対する負担の適正化

税負担の公平性の観点から、極めて高い水準の所得について最低限の負担を求める措置を講じます。

改正内容:

以下②が①を超過した場合には、その超過額を追加的に申告納税する。

①所得税額

②(基準所得金額※-特別控除額(3.3億円))×22.5%

※確定申告不要制度を適用しないで計算した合計所得金額をいい、株式の譲渡所得、土地建物の譲渡所得や給与・事業所得、その他の各種所得を含みます。

一方、NISA制度及びスタートアップへの再投資に係る非課税措置における非課税金額は除きます。

適用時期:2025年分以降の所得税から適用

3.資産移転の時期の選択により中立的な税制の構築

資産の再配分機能の確保を図りつつ、資産の世代間の早期移転を促進する観点から、生前贈与でも相続でもニーズに即した資産移転が行われるよう、資産移転の時期の選択により中立的な税制を講じます。

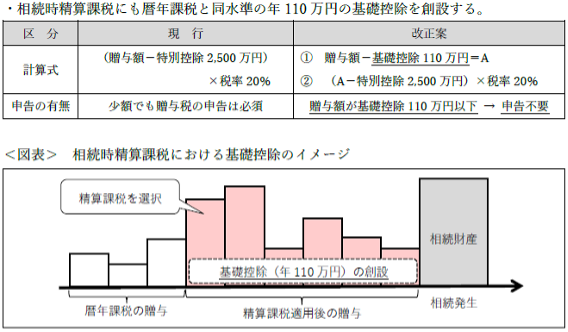

①相続時精算課税の使い勝手向上

•相続時精算課税で受けた贈与については、暦年課税の基礎控除とは別途、課税価格から基礎控除110万円を控除できることとします(2024年1月1日以後の贈与から適用)。

•相続時精算課税で受贈した土地・建物が、災害により一定の被害を受けた場合は、贈与時の価額から当該災害により被害を受けた部分に相当する額を控除した残額を相続税の課税価格に加算します(2024年1月1日以後に生ずる災害により被害を受ける場合に適用)。

(1)基礎控除110万円の創設(相続時精算課税制度の使い勝手向上)

①贈与時

(1)基礎控除110万円の創設(相続時精算課税制度の使い勝手向上)

②相続時

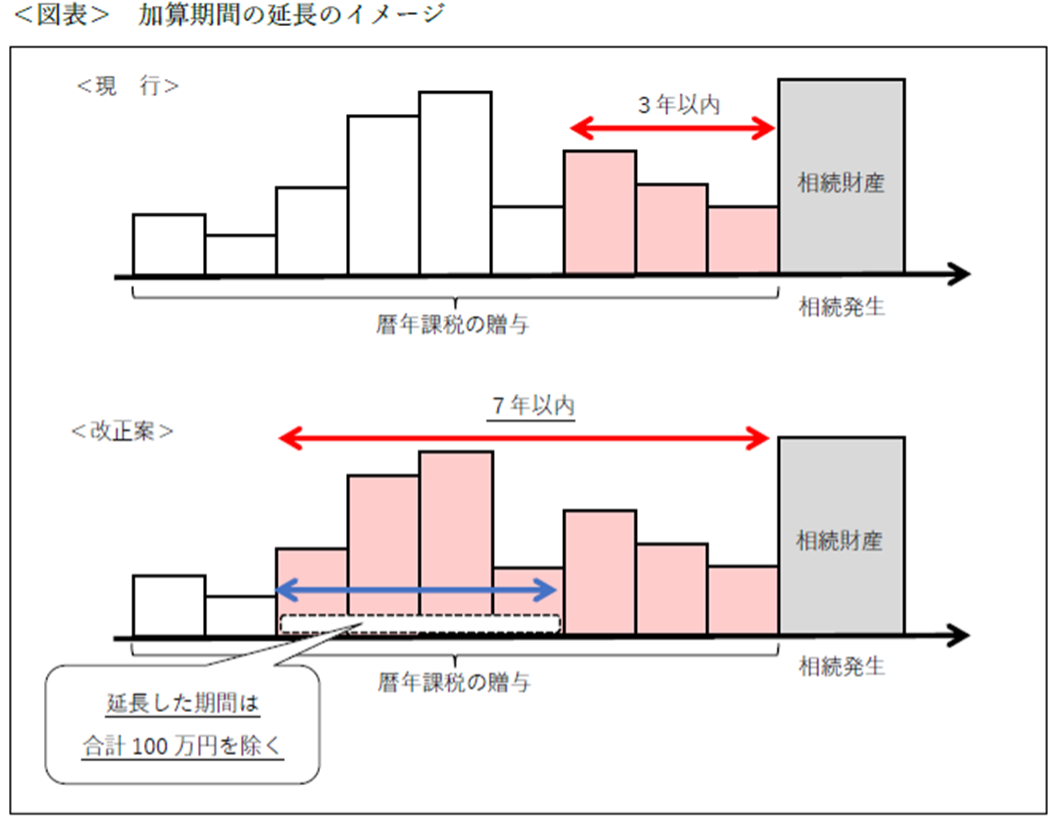

②暦年課税における相続前贈与の加算

•相続開始前贈与により取得した財産の価額を相続税の課税価格に加算する期間を現行の3年から7年に延長します。

•改正により延長した4年間に受けた贈与については、総額100万円まで相続税の課税価格に加算しません。

(2024年1月以降に受けた贈与について適用。2027年1月以降の相続から加算期間は順次延長され、加算期間が7年となるのは2031年1月以降の相続からになります)

相続時精算課税において暦年課税の基礎控除とは別に基礎控除110万円の控除が認められ、相続時精算課税の使い勝手が向上します。一方、暦年課税においては相続財産への加算期間が3年から7年に延長されたため、相続税の対象となる財産が増加する可能性が生じます。今後は相続時精算課税を選択するケースが増えるものと考えられます。

大綱P42からの抜粋

4.教育資金、結婚・子育て資金の一括贈与に係る贈与税の非課税措置

教育資金の一括贈与に係る非課税措置

直系尊属から教育資金の一括贈与を受けた場合の贈与税の非課税措置については次の措置を講じた上、適用期限を3年延長します(2023年4月1日から適用)。

•信託等があった日から教育資金管理契約の終了の日までの間に贈与者が死亡した際、当該贈与者に係る相続税の課税価格の合計が5億円を超える場合には、受贈者の年齢等にかかわらず、残高を相続財産に加算します。

•受贈者が30歳に達した場合等による契約終了時の残高に贈与税が課される際の税率は、贈与税の一般税率とします。

結婚・子育て資金の一括贈与に係る非課税措置

直系尊属から結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税措置について、受贈者が50歳に達した場合等において契約終了時の残高に贈与税が課される際の税率は贈与税の一般税率を適用することとした上、適用期限を2年延長します(2023年4月1日から適用)。

5.株式交付制度に係る譲渡所得の計算措置の見直し

株式等を対価とする株式の譲渡に係る所得の計算の特例について、対象から株式交付後に株式交付親会社が同族会社(非同族の同族会社を除く)に該当する場合を除きます(2023年10月1日以後に行われる株式交付について適用)。

6.デジタルトランスフォーメーション投資促進税制の見直し

デジタルトランスフォーメーション投資促進税制について、次の通り主務官庁の確認要件の見直しを行った上、適用期限を2年延長します(2023年4月1日以降の認定申請により取得等する資産から適用)。

①生産性の向上又は新需要の開拓に関する要件を、売上高が10%以上増加することが見込まれていることとの要件に見直します。

②取組類型に関する要件を、対象事業の海外売上高比率が一定割合以上となることが見込まれることとの要件に見直します。

7.中小企業者等に対する軽減税率の延長

中小企業者等に対する年所得800万円以下の部分に適用される法人税の軽減税率15%の適用時期を2年延長します(2025年3月31日までに開始する事業年度まで適用)。

8.特定資産の買換え特例の見直し・期限延長

特定資産の買換えの場合等の課税の特例について、次の見直し等を行った上、適用期限を3年延長します(2023年3月31日から3年延長)。

•既成市街地等の内から外への買換えを適用対象から除外します。

•長期所有(10年超)の土地、建物等から国内の土地建物等への買換えについて、本店又は主たる事務所の移転を伴う買換えの課税繰延割合を、東京都の特別区の区域から地域再生法の集中地域以外への買換えの課税の繰延べ割合を90%(現行:80%)へ引き上げ、地域再生法の集中地域以外から東京都の特別区の区域への買換えの課税の繰延べ割合を60%(現行:70%)へ引き下げます。

9.インボイス制度に係る経過措置

適格請求書発行事業者となる小規模事業者に係る税額控除に関する経過措置

2023年10月1日~2026年9月30日までの日に属する各課税期間において、免税事業者が適格請求書発行事業者となったこと等により課税事業者となった場合の負担軽減を図るため、以下の通り納付税額を計算できることとします。

納付消費税額

課税標準額に対する消費税額-課税標準額に対する消費税額×80%=課税標準額に対する消費税額×20%

インボイスが不要となる経過措置

基準期間における課税売上高が1億円以下または特定期間における課税売上高が5000万円以下である事業者が、2023年10月1日~2029年9月30日までの間に行う課税仕入れについて、当該課税仕入れに係る支払対価の額が1万円未満である場合には、事務負担の軽減を図るため、一定の事項が記載された帳簿のみの保存による仕入税額控除を認める経過措置を講じます。

10.防衛力強化に係る財源確保のための税制措置

防衛費増額の財源確保のため、増税を2027年度に向けて複数年かけて段階的に実施することとし、2027年度時点で1兆円強を確保します。

具体的には、法人税、所得税、たばこ税について以下の措置が講じられます。

①法人税

法人税額に対し、税率4~4.5%の新たな付加税を課します。中小法人に配慮する観点から、課税標準となる法人税額から500万円を控除することとします。

②所得税

所得税額に対し、当面の間、税率1%の新たな付加税を課します。現下の家計を取り巻く状況に配慮し、復興特別所得税の税率を1%引き下げるとともに、課税期間を延長します。

③たばこ税

3円/1本相当の引上げを段階的に実施します。

以上の措置の施行時期は、2024年以降の適切な時期とされ、延長期間を含め結論は先送りされました。

今後の主な検討項目

1.マンションの相続税評価

「マンションについては、市場での売買価格と通達に基づく相続税評価額とが大きく乖離しているケースがみられる。現状を放置すれば、マンションの相続税評価額が個別に判断されることもあり、納税者の予見可能性を確保する必要もある。このため、相続税におけるマンションの評価方法については、相続税法の時価主義の下、市場価格との乖離の実態を踏まえ、適正化を検討する。」(税制改正大綱より)

2022年4月19日、最高裁はマンションの相続税評価額について財産評価基本通達総則6項に基づき、路線価評価ではなく鑑定評価によるものとした判決を言い渡しました。しかしながら、総則6項はどのような場合に適用されるかが必ずしも明確ではなく、納税者の予見可能性が確保されないとの実務家の批判が散見されました。これを受け、今回の税制改正大綱においてマンションの評価方法について適正化を検討することが明記されました。今後の動向が注目されます。

2.外形標準課税のあり方

単に資本金を資本剰余金へ振り替える減資や分社化等組織再編により、外形標準課税の対象法人数や対象範囲が縮小する事例が生じています。

こうした事例は、地方税収の安定化・税負担の公平性といった制度導入の趣旨を損なうおそれがあり、外形標準課税の対象から外れている実質的に大規模な法人を対象に、制度的な見直しを検討することとされています。